Qu’est ce que la rente viagère ?

Qu’est ce que la rente viagère ?

-

Vous pouvez percevoir une rente viagère à l’échéance du contrat, si votre contrat le permet :

- votre capital est converti (remplacé) en rente qui vous sera versée jusqu'au restant de vos jours ;

- cela peut notamment être intéressant si vous êtes à la retraite, pour recevoir des compléments de revenus jusqu’à la fin de votre vie.

- Afin de protéger votre conjoint, vous avez la possibilité, si votre contrat le prévoit, de souscrire l’option de réversion : à votre décès, votre conjoint touchera un pourcentage du montant de votre rente viagère (de 60 % à 100 %).

- Selon le contrat, vous avez la possibilité de choisir des annuités garanties : la rente est versée pendant une durée minimale et établie à l'avance, d'abord à vous-même, puis, en cas de décès, à vos bénéficiaires.

-

Quel est le montant de la rente ?

Le montant de la rente dépendra notamment :- du montant du capital accumulé sur le contrat ;

- de votre âge au moment où vous commencerez à percevoir la rente et du nombre d'années que vous pouvez espérer encore vivre (en se basant sur des « tables de mortalité » réalisées par l'Insee ou spécifiques à Generali ) ;

- du taux de réversion retenu (60 % ou 100 %) au moment de la demande.

Qu'est-ce qu'un contrat retraite « article 83 » ?

Un « contrat retraite article 83 » permet aux entreprises de verser des cotisations (dont le montant est défini) sur un compte dédié pour constituer une épargne retraite à ses salariés. L'argent ne pourra être débloqué au profit du salarié qu'au moment de son départ à la retraite. Le montant disponible sera redistribué sous la forme d'une rente viagère.

Depuis le 1er octobre 2020, ce produit ne peut plus être souscrit. Il a été remplacé par le PER.

Pour plus d'information, n'hésitez pas à contacter votre intermédiaire d'assurance habituel.

Quelle est la fiscalité de mon contrat Madelin ?

Quelle est la fiscalité à l’entrée ? Est-ce que je peux obtenir une déduction fiscale ?

Vous êtes travailleur non salarié, vous avez la possibilité de déduire vos cotisations de votre bénéfice imposable (dans les limites fixées par l’article 154 bis ou 154 bis OA du Code Général des Impôts).

Le plafond de déduction fiscale correspond à :

- 10 % des revenus professionnels, limités à 8 PASS (plafond annuel de la sécurité sociale) , augmentés de 15 % des revenus compris entre 1 et 8 PASS.

- ou 10 % du PASS (plafond annuel de la sécurité sociale)

Le contrat Madelin peut être étendu à votre conjoint s’il est conjoint collaborateur. Les cotisations versées par votre conjoint collaborateur au contrat retraite Madelin sont déductibles du bénéfice imposable, dans la même enveloppe fiscale que la vôtre. À noter que si vous êtes chef d'exploitation ou d'entreprise agricole, votre plafond est dans cette hypothèse augmenté d’un tiers.

Quelle est la fiscalité des rentes de retraite Madelin ?

- Les prestations d’un contrat retraite Madelin sont versées sous forme de rentes viagères.

- Elles sont imposables à l'impôt sur le revenu, au même titre que les autres prestations de retraite, après un abattement de 10 % et sont soumises aux prélèvements sociaux

Comment mettre à jour mon dossier de rente et envoyer mes justificatifs?

Si vous souhaitez mettre à jour votre dossier de rente, vous pouvez nous transmettre en ligne vos documents :

- Envoi formulaire justificatif de vie

- Envoi avis d'imposition (en bas de page)

- Envoi extrait de naissance (en bas de page)

- Changement d'adresse vers l'étranger ou confirmation de résidence fiscale à l'étranger (en bas de page)

- Mise en rente d'un contrat (en bas de page)

Vous pouvez également envoyer vos documents par voie postale :

GENERALI TSA 31029,

75447 Paris Cedex 09

Pour tout autre renseignement sur le fonctionnement de votre rente, cliquez ici.

Quelle est la fiscalité de mon assurance vie en cas de sortie en rente ?

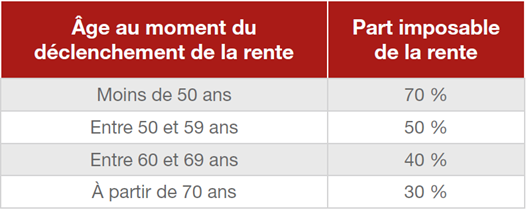

D'un point de vue fiscal, seule une fraction de la rente viagère est soumise chaque année à l’imposition sur le revenu et aux prélèvements sociaux.

La part imposable de la rente dépend de votre âge au moment du déclenchement de la rente :