Assurance vie : quels atouts par rapport aux livrets d’épargne ?

Publié le 30/01/2019

Comme les livrets bancaires, l'assurance vie permet de mettre de l'argent de côté, mais aussi de bénéficier d’un cadre fiscal avantageux et d’une plus grande liberté dans la gestion de son épargne. Critère par critère, on vous explique pourquoi l'assurance vie est un produit particulièrement intéressant.

Placement sécurisé ou placement risqué, le choix est permis

L’objectif principal d’un livret bancaire est de pouvoir mettre de l’argent de côté ou de placer une somme d’argent importante en attendant de l’investir ailleurs. Dans les 2 cas, ces solutions restent provisoires : d’une part, parce que votre argent « dort » même s’il est un peu rémunéré et, d’autre part, parce que, dans le cas des livrets réglementés comme le livret A, vos versements sont plafonnés.

NB : Sur un livret règlementé comme le livret A, les intérêts versés sont entièrement exonérés d’impôt sur le revenu et de prélèvements sociaux. Ce qui n’est pas le cas d’un livret bancaire classique, soumis à la fiscalité en vigueur.

L’assurance vie, quant à elle, vous permet d’épargner sur le long terme pour remplir divers objectifs :

- épargne de précaution,

- financement des études de vos enfants,

- préparation de votre retraite,

- investissement immobilier…

Comment ?

En proposant plusieurs supports d’investissement variés permettant de profiter du potentiel de performance des marchés financiers :

- le fonds en euros sécurise votre capital mais son rendement reste dans une tendance basse,

- le fonds croissance permet quant à lui d’investir dans l’économie européenne et offre une garantie partielle ou totale du capital à la fin du contrat,

- les supports en unités de compte visent de meilleures performances, avec toutefois un risque de perte en capital.

Le rendement des supports en unités de compte est potentiellement plus élevé. Cependant, ces supports ne sont pas garantis et comportent un risque de perte en capital, car leur valeur peut fluctuer à la hausse comme à la baisse, en fonction notamment des marchés financiers. L’assureur s’engage sur le nombre d’unités de compte mais ne garantit pas leur valeur.

Notez que des frais s’appliquent lors de la souscription et pendant la vie d’un contrat d’assurance vie, ce qui n’est pas le cas pour l’ouverture d’un livret bancaire.

Un cadre de transmission patrimonial attractif

C’est l’un des principaux atouts de l’assurance vie. Elle permet de désigner un ou des bénéficiaires en cas de décès et de lui/leur transmettre un capital en dehors des règles successorales. Par ce biais, vous pouvez ainsi transmettre à votre conjoint une part plus importante que celle à laquelle il aurait eu droit du fait de la succession en présence d’enfants issus d’unions différentes par exemple, ou encore, transmettre un patrimoine à une personne qui n’est pas votre héritier légal, comme un ami ou votre concubin, dans des conditions fiscales plus intéressantes.

En effet, le régime fiscal des sommes versées au(x) bénéficiaire(s) est le suivant :

1. A hauteur des primes versées avant les 70 ans de l’assuré et des plus-values correspondantes, la part de chaque bénéficiaire, tous contrats confondus, fait l’objet :

- d’un abattement de 152 500 €,

- d’un prélèvement, opéré par l’assureur, au taux de 20% jusqu’à 700 000 € et de 31,25% pour la fraction excédentaire.

2. A hauteur des primes versées à compter des 70 ans de l’assuré, l’assureur n’effectue pas de prélèvement. C’est le régime des droits de succession qui s’applique sur le montant brut des primes (les plus-values correspondant à ces primes ne sont pas taxées) qui excède 30 500 €.

NB : lorsque le bénéficiaire est le conjoint ou le partenaire de Pacs et, sous conditions, les frères et sœurs à charge de l’assuré, les sommes versées sont exonérées de prélèvement (primes versées avant 70 ans) et de droits de succession (primes versées à compter de 70 ans).

Rien de tel avec un livret bancaire, dont les sommes sont intégralement intégrées à la succession du défunt.

Une gestion plus souple de votre épargne

L’épargne investie sur un contrat d’assurance vie n’est pas figée. À tout moment, vous pouvez changer de support en augmentant ou diminuant la part plus ou moins exposée au risque de votre épargne, en fonction de l’évolution de vos objectifs et de votre profil d’investisseur.

Le départ à la retraite approche ? Rien ne vous empêche de mettre votre épargne à l’abri des fluctuations de la bourse, en la recentrant progressivement sur le fonds en euros. Le moment venu, vous pouvez choisir de convertir le capital en rente viagère (revenus versés tout au long de votre vie). Un héritage important vous permet de prendre plus de risques ? Vous pouvez en investir une partie sur le support en unités de compte pour tirer parti du potentiel des marchés financiers.

Le rendement des supports en unités de compte est potentiellement plus élevé. Cependant, ces supports ne sont pas garantis et comportent un risque de perte en capital, car leur valeur peut fluctuer à la hausse comme à la baisse, en fonction notamment des marchés financiers. L’assureur s’engage sur le nombre d’unités de compte mais ne garantit pas leur valeur.

Ces arbitrages ainsi que les versements sont possibles à tout moment (comptez toutefois des frais d’arbitrage).

Une fiscalité intéressante

Tout comme sur un livret bancaire, l’épargne investie sur une assurance vie est disponible à tout moment.

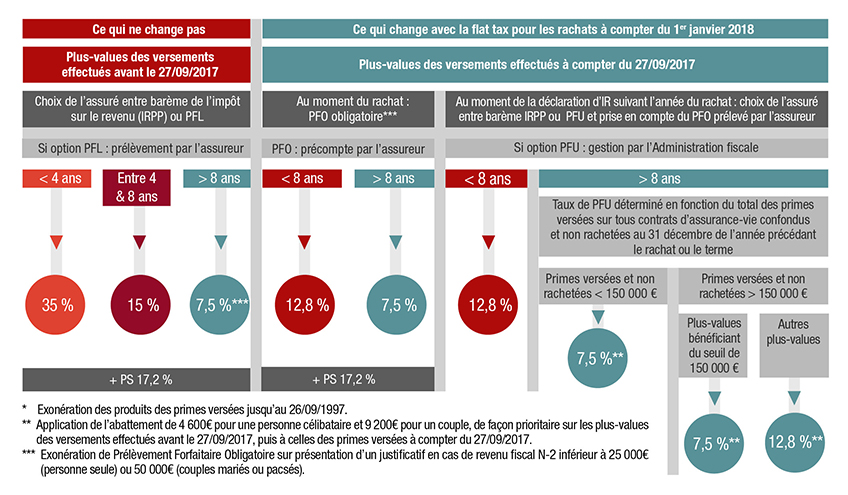

Les revenus sont soumis à l’impôt sur le revenu selon des modalités qui diffèrent en fonction de la date de versement des primes (versements effectués avant ou à compter du 27 septembre 2017).

Ainsi, en cas de rachat, total ou partiel, Generali calcule la part des revenus qui se rapporte aux versements effectués avant le 27 septembre 2017 et celle qui se rapporte aux versements effectués à compter de cette date, de telle sorte que chaque fraction soit soumise au régime fiscal qui lui est propre et qui est décrit dans le tableau ci-dessous :

IRPP : Impôt sur le revenu des personnes physiques

PFO : Prélèvement forfaitaire obligatoire

PFL : Prélèvement forfaitaire libératoire

PFU : Prélèvement forfaitaire unique

Pour aller plus loin, consultez le dossier complet sur la fiscalité de l'assurance-vie.